Altaroc Odyssey 2021 FPCI

Entdecken Sie

Altaroc Odyssey 2021

Die vergangene Performance und die sorgfältige Auswahl der Zielfonds sind kein Hinweis auf die zukünftige Performance.

Die wichtigsten Punkte des

Jahrgangs Altaroc Odyssey 2021

Entdecken Sie den neuen Jahrgang Altaroc Odyssey 2025

Das Portfolio

Altaroc Odyssey 2021

Bereits 144 Mio. Euro in fünf globalen Fonds gebunden

General Atlantic und Insight Partners, zwei wichtige Akteure im Growth-Segment mit globaler Reichweite, wurden nebenApax Partners, Nordic Capital und Seven2, drei anerkannten m-Unternehmen im Bereich Buy-Out, ausgewählt. Diese sind in den strategischen Zielsektoren von Altaroc tätig: Software, Gesundheitswesen, Unternehmensdienstleistungen und Konsumgüter.

Bis zum 30. September 2024 wurde über diese Fonds bereits ein Gesamtbetrag von 97 Mio. € investiert.

DieInvestition in Private Equity ist mit Risiken verbunden, insbesondere mit Kapitalverlust und Liquiditätsrisiken. Die Wertentwicklung in der Vergangenheit lässt keine Rückschlüsse auf die zukünftige Wertentwicklung zu.

Seven2

Nordic Capital

Insight Partners

Apax

General Atlantic

33bereits in 5 Unternehmen investiert

36 Mio. Euro

Der Co-Investitionsanteil des Altaroc Odyssey 2021 Jahrgangs ist vollständig zugeteilt.

Fünf Co-Investitionen wurden an der Seite verschiedener Manager in Unternehmen getätigt, die in ihren Märkten führend sind. Eine letzte Co-Investition wurde 2024 in das Unternehmen AMCS getätigt.

Investitionen in Private Equity sind mit Kapitalverlust- und Liquiditätsrisiken verbunden. Die Wertentwicklung in der Vergangenheit ist kein Hinweis auf die künftige Wertentwicklung.

Die Unternehmen des Jahrgangs Altaroc Odyssey 2021

und ein ESG-Bericht pro Jahr

In diesen Berichten wird unter anderem über die Bewertung, die Zu- und Verkäufe des Portfolios sowie über Neuigkeiten zu den Portfoliounternehmen informiert.

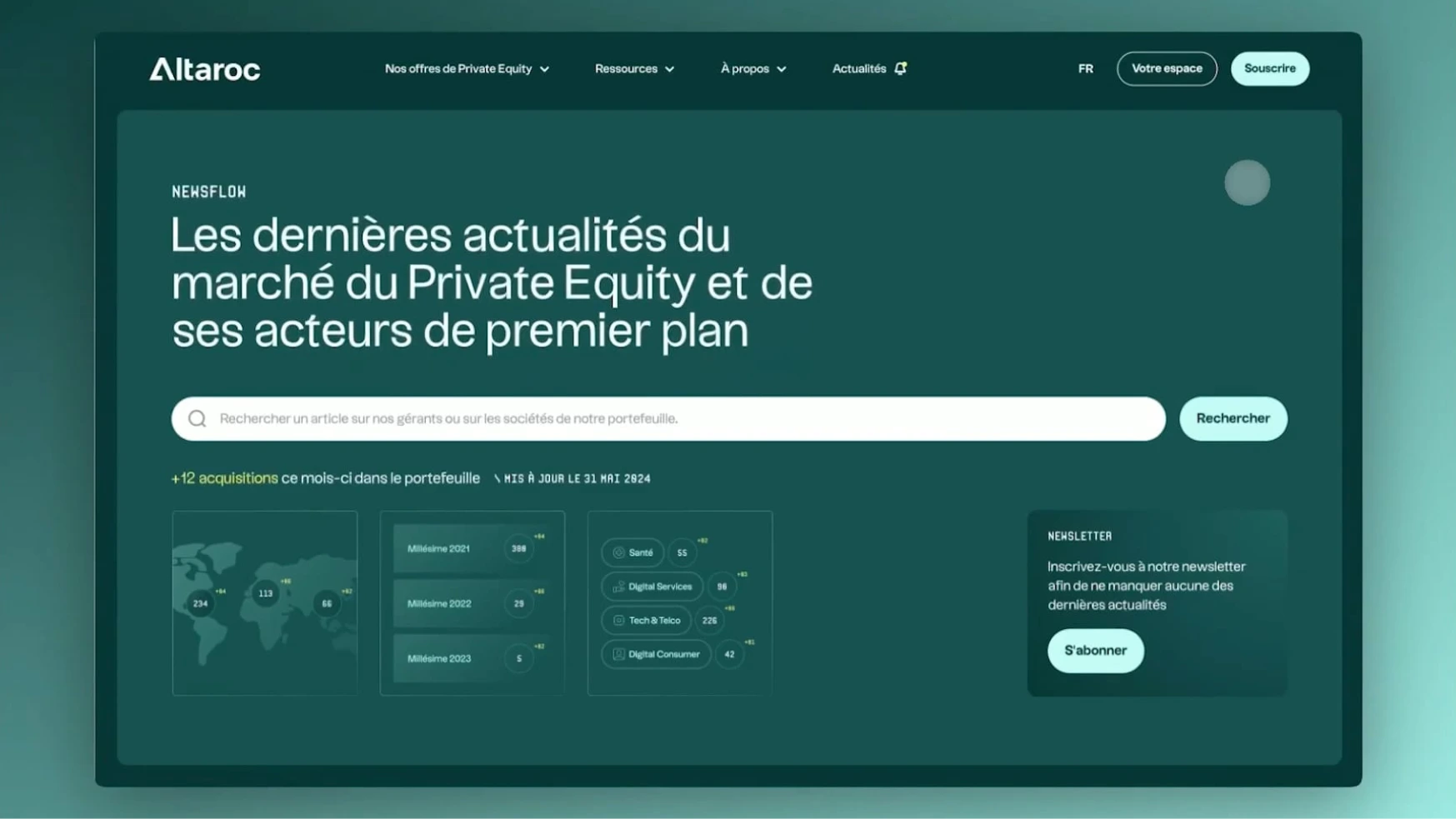

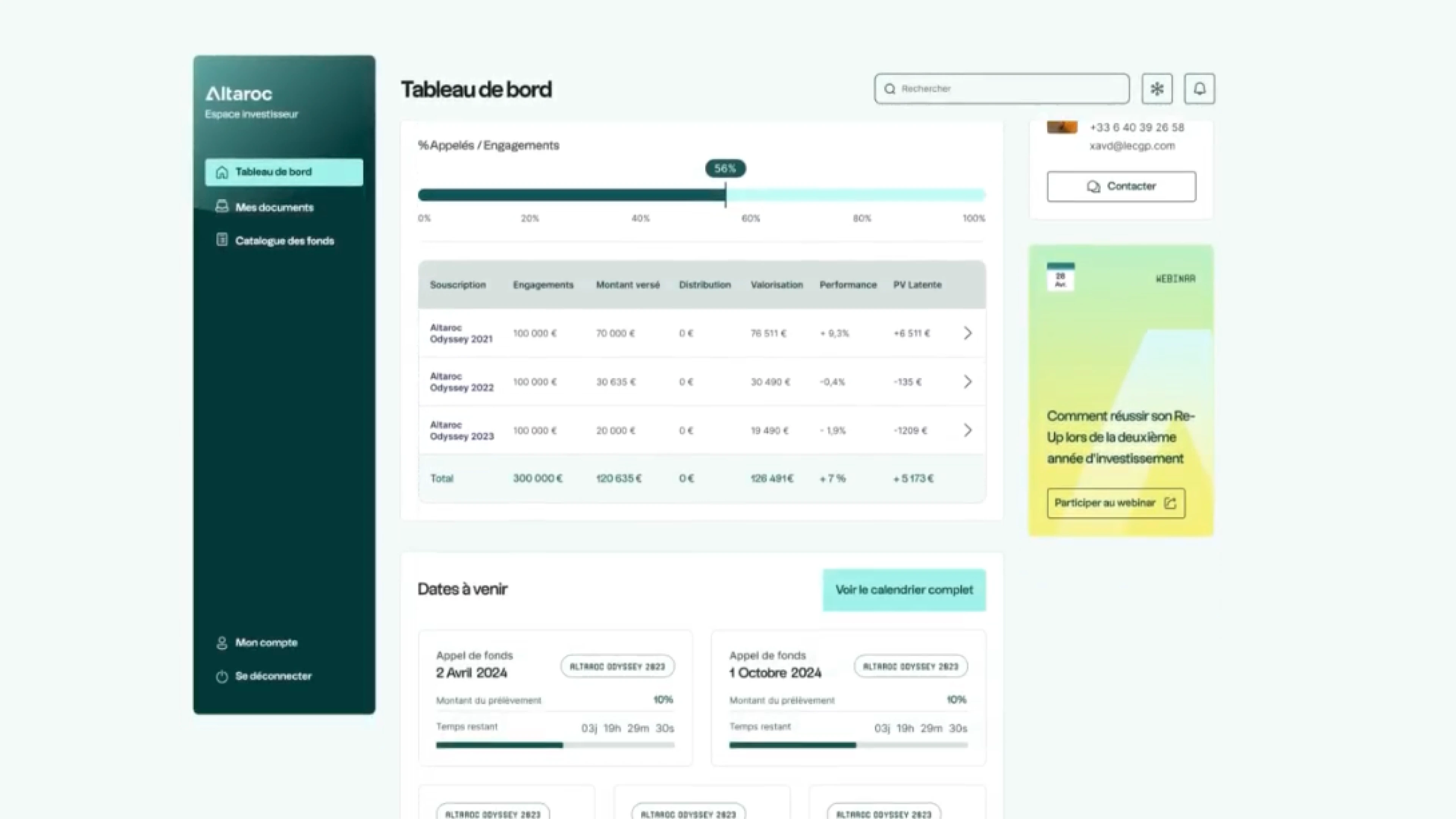

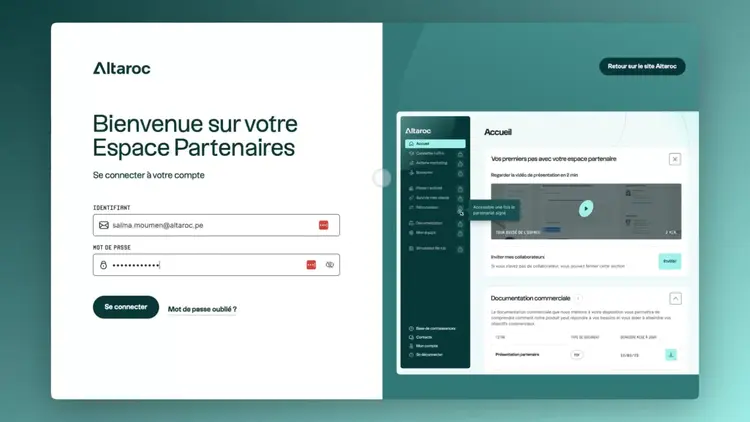

Einfache und 100% digitale Zeichnung, ein vereinfachtes System für Kapitalabrufe oder auch die Verfolgung des Lebens der Jahrgänge und der Aktualität der zugrunde liegenden Unternehmen - alles wurde durchdacht, um sowohl unseren Anlegern als auch ihren Beratern eine flüssige und positive Erfahrung zu bieten.

Die Investition in die Jahrgangspalette von Altaroc ermöglicht es den Kunden, sich durch die Investition in mehrere Jahrgänge gegen das makroökonomische Risiko abzusichern.

Die Investition in Private Equity ist mit Liquiditäts- und Kapitalverlustrisiken verbunden.

Die Wertentwicklung in der Vergangenheit lässt keine Rückschlüsse auf die künftige Wertentwicklung zu.

Das Tempo, in dem die Jahrgänge der Odyssey eingeführt wurden, erklärt sich durch :

- die Tatsache, dass die Auswahl der Fonds im ersten Jahr der Laufzeit der Jahrgänge oder spätestens im darauffolgenden Jahr erfolgt. Im Gegensatz dazu benötigen die meisten Dachfonds, um eine Diversifizierung pro Jahrgang zu gewährleisten, durchschnittlich drei Jahre für die Auswahl ihrer Manager,

- die Einsatzgeschwindigkeit der Manager, die wir für die Portfolios der Odyssey auswählen,

- Der Altamir-Sponsor ermöglicht uns ein sehr frühes Engagement in den von uns ausgewählten Fonds und bietet unseren Zeichnern Zugang zu den bereits gut investierten Jahrgängen der Odyssey .

Technologie, Gesundheit, B2B-Dienstleistungen und Digital Consumer sind die Wachstumssektoren, die den wirtschaftlichen Wandel in den nächsten Jahren stützen werden und sich durch ihre Resilienz auszeichnen. Demgemäß hat das Anlageteam von Altaroc eine Expertise aufgebaut, die insbesondere auf diese Sektoren fokussiert ist.

Der Aufbau der Portfolios der Odyssey stützt sich unabhängig vom Jahrgang auf gemeinsame Kriterien, nämlich :

- eine Mindestgröße von 100M€,

- 80% der Beträge werden in 5 bis 7 Fonds investiert, die aufgrund ihres außergewöhnlichen Track-Records über einen längeren Zeitraum ausgewählt werden, um Performance und Diversifizierung zu gewährleisten,

- um die Performance zu steigern, fließen 20% der Beträge in Co-Investitionen mit den Vermögensverwaltern,

- zwei Hauptregionen: Europa und Nordamerika, ergänzt durch Engagements in Asien und der übrigen Welt über unsere globalen Fonds.

- zwei Zielsegmente, die aufgrund ihrer höheren Rentabilität und geringeren Volatilität ausgewählt werden: Buy-Out (bzw. LBO) und Capital Growth (bzw. Entwicklungskapital),

- Kapitalabrufe mit festgelegten Daten und Beträgen, um den Cashflow der Anleger zu optimieren.

Die 5 bis 7 ausgewählten Fonds werden sich bei jedem der Jahrgänge der Odyssey unterscheiden.

.jpeg)

%20Canary.jpg)

.jpeg)

.jpeg)

.jpeg)

.jpeg)

.jpeg)

.webp)

.jpeg)

.jpeg)

.jpeg)

.jpeg)

.jpeg)

.jpeg)

.jpeg)

.jpeg)

.jpeg)

.jpeg)

.jpeg)

.jpeg)

.jpeg)

.jpeg)

.jpeg)

.webp)

.webp)

.webp)

.jpeg)

.webp)