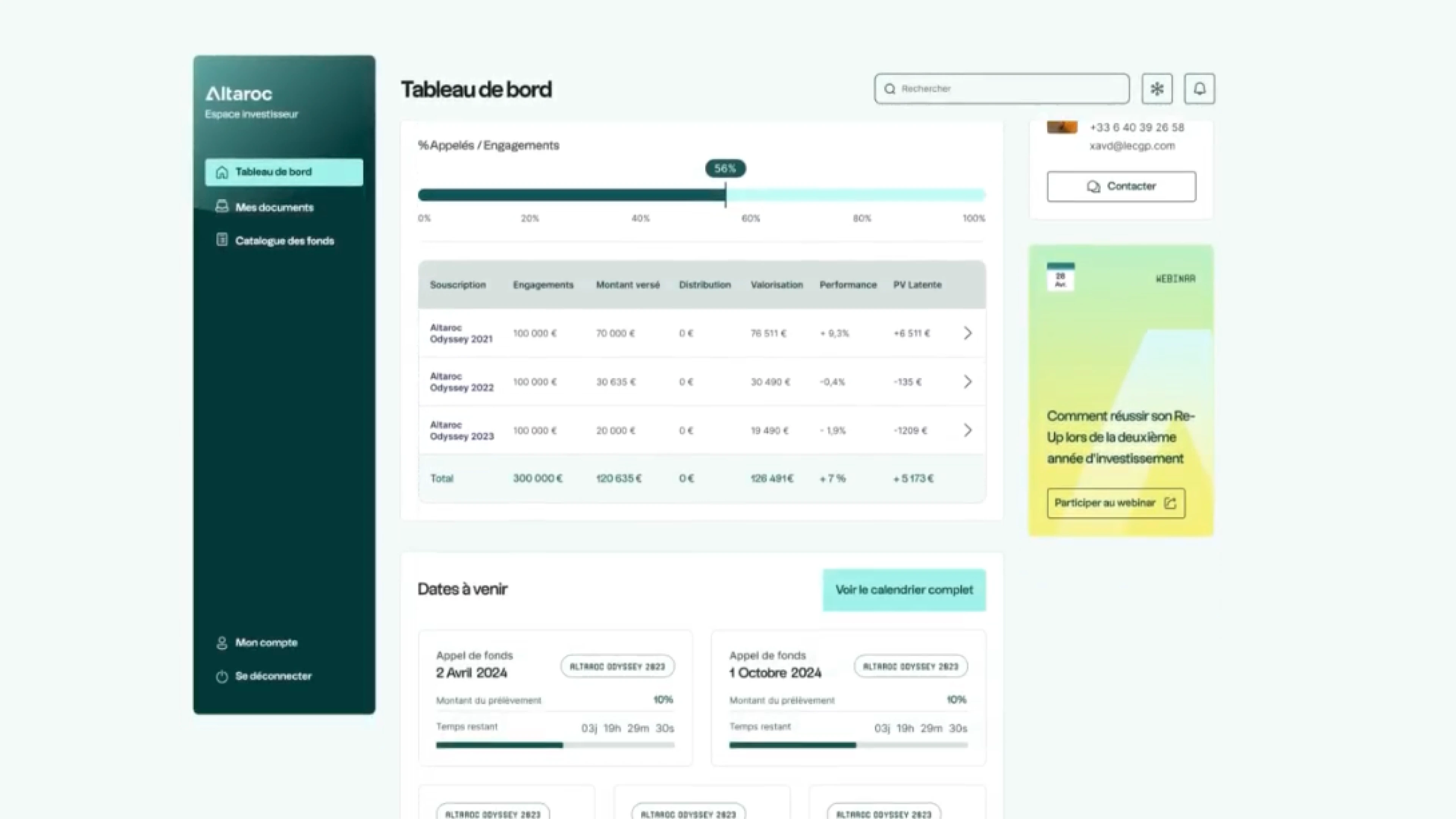

Altalife 2023

Altalife 2023 a été clôturé le 31/12/2024.

Découvrir

Altalife 2023

Avec Altalife 2023, Altaroc vous propose une diversification d’investissements à la fois géographique et sectorielle avec une liquidité garantie par les assureurs.

Les points clés d'Altalife 2023

L'investissement en Private Equity comporte des risques notamment de liquidité et de perte en capital. Pour connaître tous les risques liés au Private Equity, consultez notre page Performance et risques du Private Equity.

Une offre distribuée par un grand nombre d'assureurs

Le portefeuille Altalife 2023

2 fonds mondiaux sélectionnés

Hg Mercury 4, un fonds mid-market de Buy-Out piloté par Hg, gérant leader en Europe dans le secteur des logiciels.

Five Arrows Principal Investment IV («FAPIIV»), un fonds mid-market de Buy-Out piloté par le gérant Five Arrows (Rothschild) qui investit dans les secteurs des logiciels, de la santé et des services aux entreprises.

Ces deux fonds investissent en Europe mais aussi aux États-Unis, à hauteur de 20-25% de leur fonds.

L'investissement en Private Equity comporte des risques de perte en capital et de liquidité. Les performances passées ne préjugent pas des performances futures.

Five Arrows

HG

4 co-investissements réalisés

Visma, un éditeur de logiciels de comptabilité, gestion de la paie ou encore de ressources humaines, présent en Europe et en Amérique latine

Diapason, une société française leader dans l’édition de logiciels de gestion de trésorerie et des risques pour les grandes entreprises et les entreprises de taille intermédiaire

Evoriel (ex Nexity ADB), un carve-out de l’activité d’administration de biens du groupe Nexity en France.

Howden, un groupe leader dans le courtage en assurance, qui opère sur toute la chaine de valeur du métier (assurance, réassurance, courtage, conseil).

L'investissement en Private Equity comporte des risques de perte en capital et de liquidité. Les performances passées ne préjugent pas des performances futures.

.jpeg)

.jpeg)

.jpeg)

.jpeg)

.jpeg)

.jpeg)

.jpeg)

.webp)

.jpeg)

.jpeg)

.jpeg)

.jpeg)

.jpeg)

.jpeg)

.jpeg)

.jpeg)

.jpeg)

.jpeg)

.jpeg)

.jpeg)

.jpeg)

.jpeg)

.jpeg)

.webp)

.webp)

.webp)

.jpeg)

.webp)