Le Private Equity est une des classes d'actifs les plus performantes historiquement et sur la durée

Les performances passées ne constituent pas un indicateur fiable des résultats futurs.

Les investisseurs potentiels doivent avoir la capacité financière et la volonté de supporter les risques (y compris la potentielle perte totale de leur engagement dans le fonds).

Performances moyennes des classes d'actifs dans le monde

Des rendements positifs même en récession

Néanmoins, la moindre volatilité de cette classe d'actifs, par rapport aux marchés cotés, s'explique par une combinaison de facteurs :

Exemples de leviers de création de valeur

Le Private Equity est une classe d'actifs plébiscitée par les investisseurs institutionnels et les plus grands Family Offices

Part du Private Equity dans le patrimoine total par typologie d'investisseurs

Altaroc donne accès à des gérants mondiaux, des plus performants historiquement et sur la durée.

De très grands écarts de performances entre les gérants du Private Equity

Les meilleurs gérants sont souvent difficilement accessibles.

Nos critères de sélection des gérants les plus performants

Fondateur Apax

Fondateur Altamir

Co-fondateur Sagard Warburg Pincus

Apax

Fonds de fonds Private Equity Ardian

Pwc, Fondinvest, Altamir

Investir avec Altaroc, c'est investir comme Altamir, la première société française de Private Equity coté.

La société est pionnière dans la démocratisation du Private Equity.

(*) Performances au 31/12/2023. Les informations relatives aux performances fournies sur ce slide ne sont fournies qu'à titre d'illustration. Les performances passées ne constituent pas un indicateur fiable des résultats futurs.

Investir avec Altaroc, c'est investir de façon simple dans un portefeuille construit avec des convictions fortes

Investir avec Altaroc, c'est investir dans l'économie réelle.

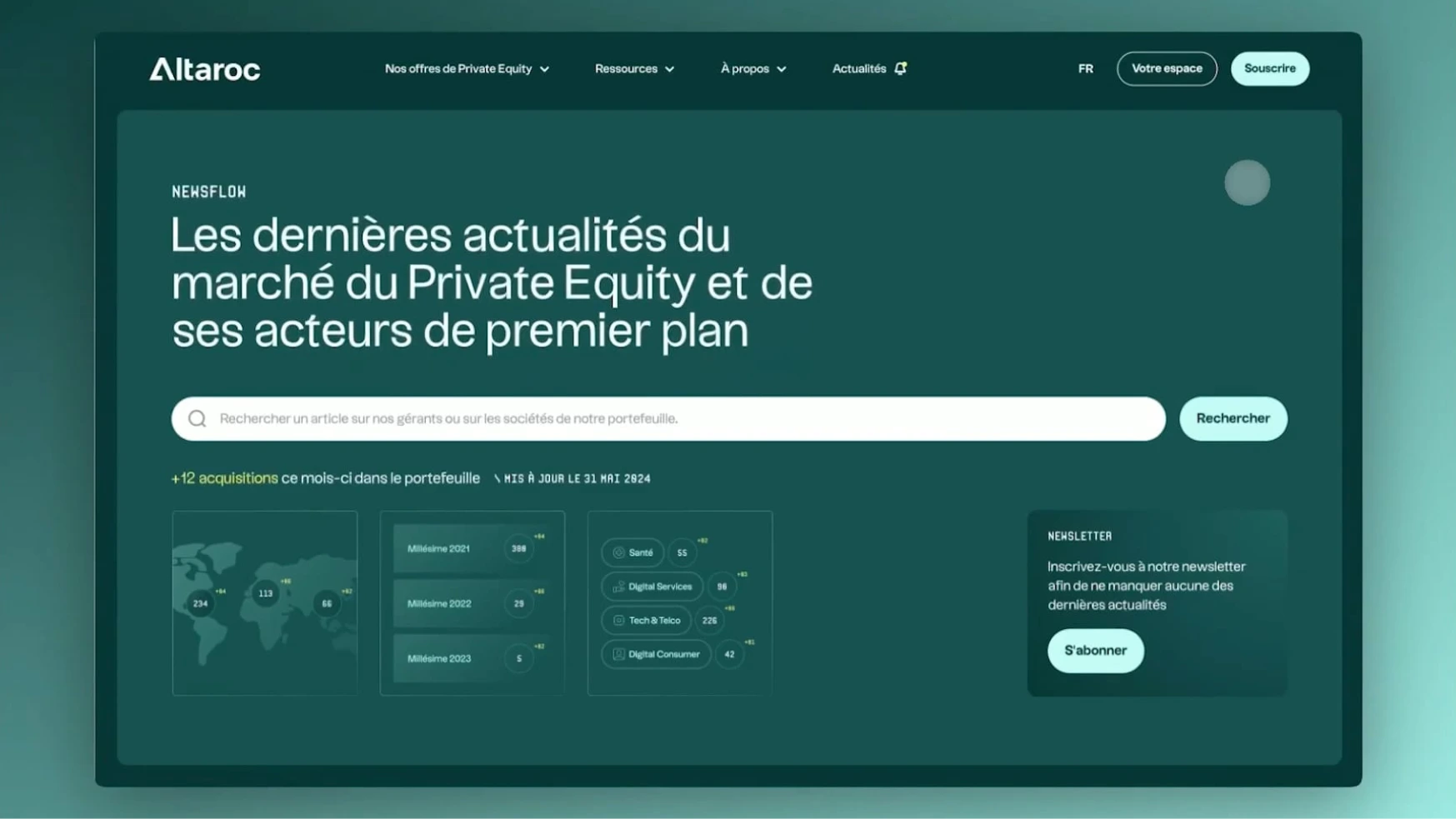

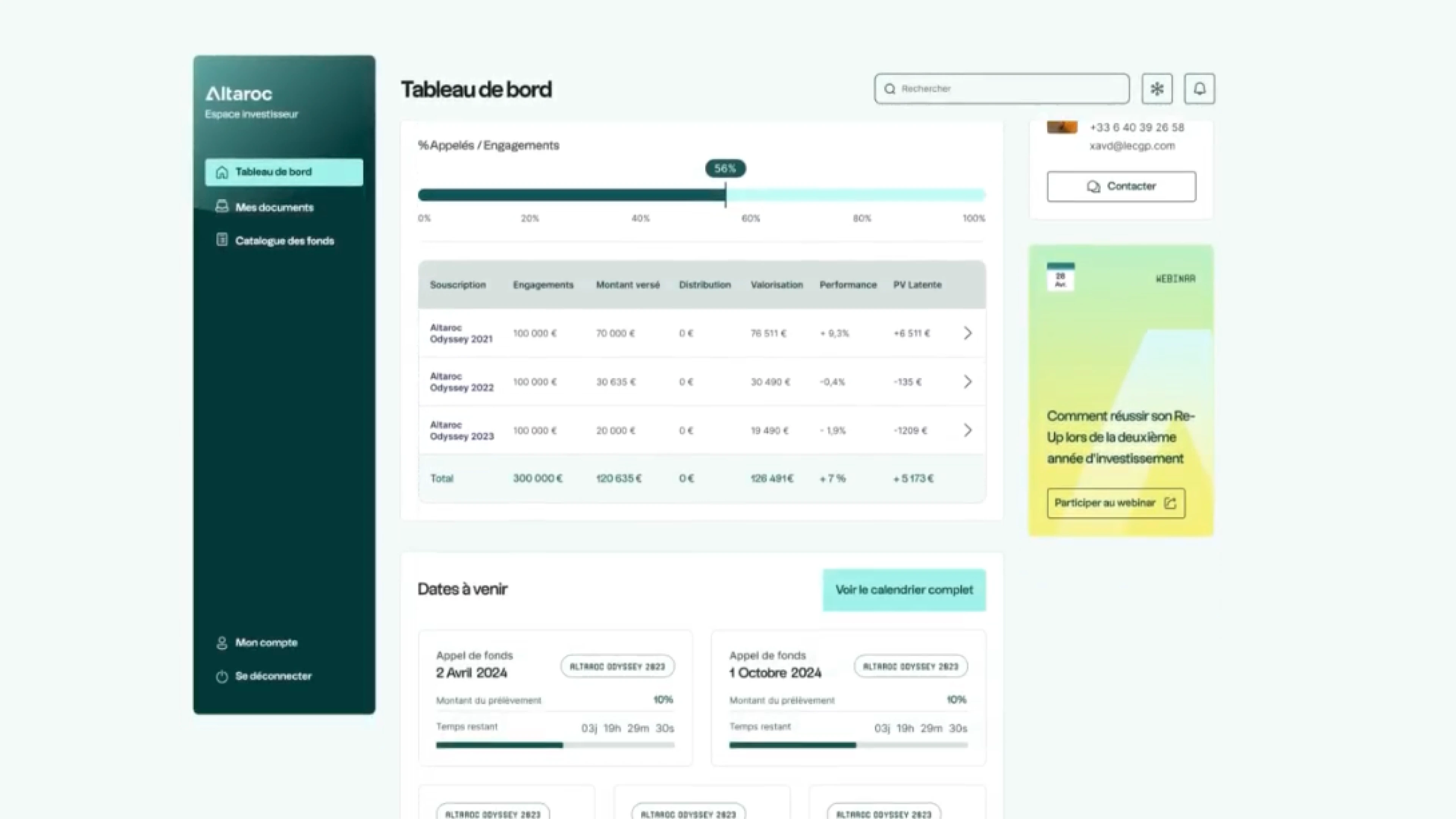

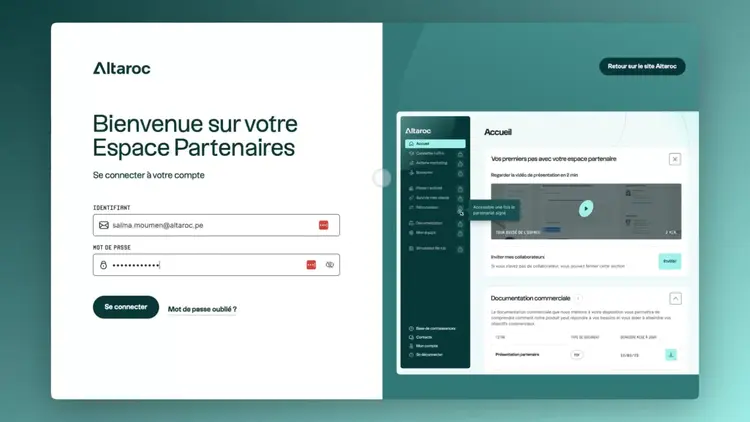

Une transparence totale pour vivre votre investissement

Nos reportings

Un reporting ESG annuel est également mis à la disposition de nos investisseurs.

Nos reportings sont construits par les équipes responsables des reportings d'Altamir. Nos investisseurs bénéficient donc de 30 ans de savoir-faire en reporting institutionnel.

Discovery est une gamme dédiée aux investisseurs souhaitant découvrir le Private Equity au sein d’un cadre structuré et accessible. Elle permet de s’exposer simplement à cette classe d’actifs, grâce à une structure accessible, une sélection rigoureuse et une accessibilité adaptée, notamment via l’assurance-vie.

Odyssey est une gamme qui permet d’investir en Private Equity à partir de 100 000 €. Chaque année, elle propose un portefeuille clé en main, alliant diversification géographique et sectorielle, sélection de gérants de premier plan et ambition de performance.

Infinity est une gamme dédiée aux investisseurs institutionnels et aux grands patrimoines. Elle offre une solution clé en main pour construire un portefeuille de Private Equity international, avec un accès structuré, diversifié et fondé sur les standards institutionnels.

.jpeg)

.jpeg)

.jpeg)

.jpeg)

.jpeg)

.jpeg)

.webp)

.jpeg)

.jpeg)

.jpeg)

.jpeg)

.jpeg)

.jpeg)

.jpeg)

.jpeg)

.jpeg)

.jpeg)

.jpeg)

.jpeg)

.jpeg)

.jpeg)

.jpeg)

.webp)

.webp)

.webp)

.jpeg)

.webp)