Questions Fréquentes sur le Private Equity et les offres Altaroc

Investir dans les Millésimes Odyssey

Le montant minimum de souscription aux Millésimes de la gamme Odyssey (Odyssey FPCI, Horizon RAIF ou ELTIF) dépend à la fois :

- de la juridiction de souscription, et

- de la classification réglementaire de l’investisseur (client professionnel, semi-professionnel ou « well-informed investor »).

Pour les clients professionnels, le montant minimum de souscription est généralement fixé à 100 000 €, quelle que soit la juridiction dans les pays de commercialisation de la gamme Odyssey.

Pour les investisseurs semi-professionnels ou « well-informed », les montants minimums varient selon les juridictions, conformément au cadre réglementaire applicable :

- France, Suisse, Italie : 100 000 €

- Allemagne : 200 000 €

- Belgique : 250 000 €

Dans tous les cas, les montants engagés sont appelés progressivement sur une période de 5 ans.

À titre d’exemple, un engagement de 100 000 € correspond à un appel de fonds annuel de 20 000 €, réparti en deux versements de 10 000 €.

Nos équipes se tiennent à votre disposition pour confirmer le montant applicable à la situation de votre client, en fonction de son pays de résidence et de sa classification réglementaire.

Oui. Les Millésimes de la gamme Odyssey — qu’il s’agisse des fonds Odyssey FPCI, Horizon RAIF ou ELTIF — sont référencés auprès de la quasi-totalité des assureurs-vie luxembourgeois.

Ce référencement permet leur intégration au sein de contrats d’assurance-vie luxembourgeois, sous réserve des conditions propres à chaque assureur et au profil réglementaire de l’investisseur.

Nos équipes peuvent vous accompagner afin de vérifier les modalités pratiques auprès de l’assureur concerné.

Les fonds de la gamme Odyssey (Odyssey FPCI, Horizon RAIF ou ELTIF) ne prévoient pas de fenêtres de liquidité pendant leur durée de vie.

Les parts ne peuvent donc pas faire l’objet d’une demande de rachat à l’initiative de l’investisseur avant l’échéance du fonds, y compris en cas de prorogation éventuelle, conformément à la documentation réglementaire.

Cette absence de liquidité intermédiaire est inhérente à la nature du private equity. Les capitaux sont investis dans des fonds eux-mêmes engagés sur des cycles d’investissement et de cession de long terme. Les distributions interviennent progressivement, au fil des cessions réalisées par les fonds sous-jacents.

L’investissement dans un Millésime de la gamme Odyssey doit ainsi être envisagé dans une perspective de long terme, correspondant à la durée de vie des fonds sous-jacents, généralement de 10 ans, pouvant être prorogée de 2 à 3 années supplémentaires.

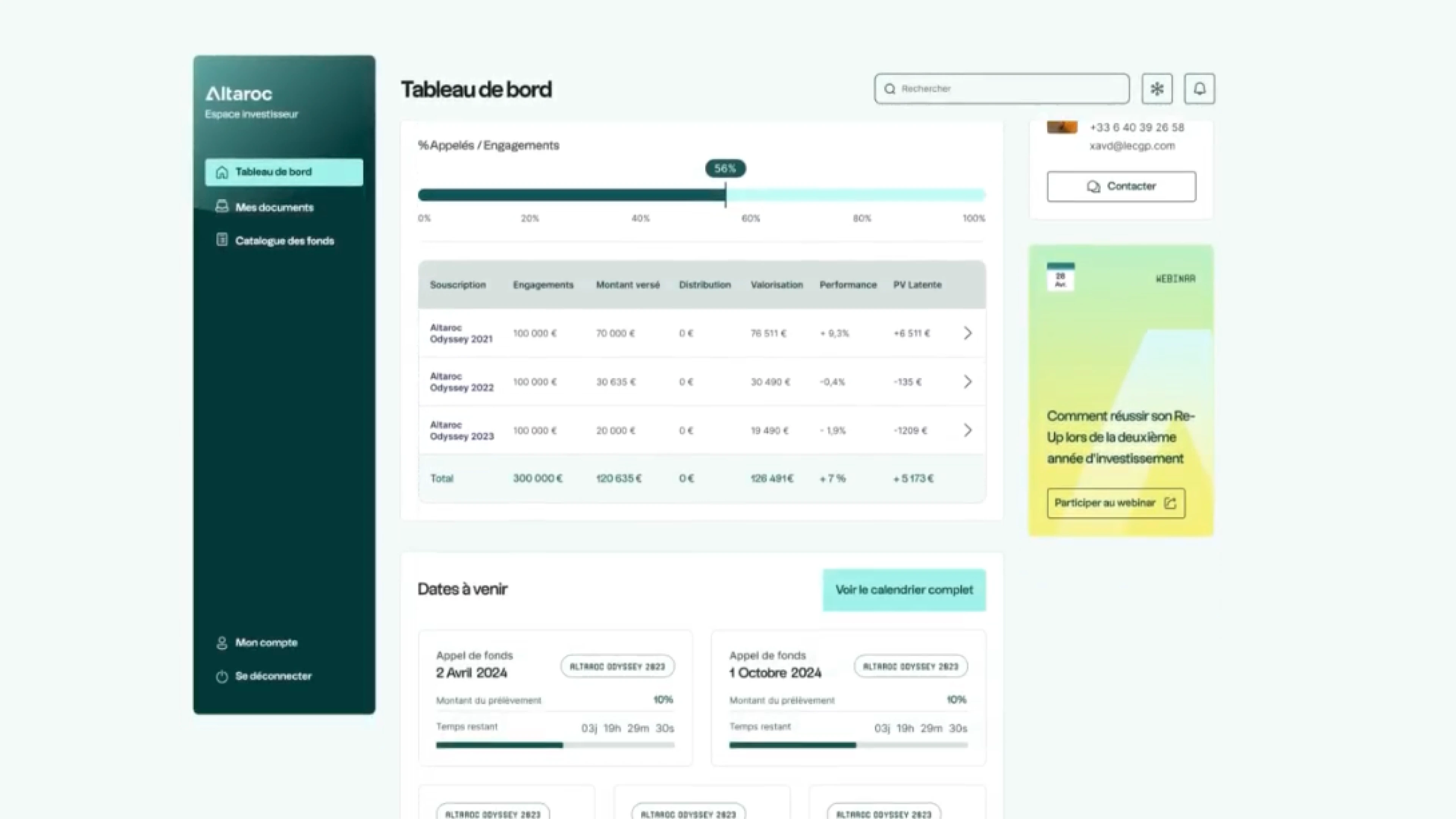

A partir de 2023 et pour tous les Millésimes de la gamme Odyssey, les souscripteurs sont appelés à hauteur de 20% à la période de closing. Par la suite, les appels de fonds sont effectués deux fois an, à date fixe, pour un montant fixe de 10% du montant engagé à chaque échéance, soit un appel de fonds de 20% au total par an.

Il est à noter que les investisseurs qui signent leur bulletin de souscription dans les fonds de la gamme Odyssey après le premier closing doivent s’acquitter d’une prime de souscription à destination du fonds - cette pratique est usuelle dans tous les fonds de Private Equity.

Pour plus de détails sur le calcul de la prime de souscription, consultez le règlement du fonds.

La commercialisation des Millésimes de la gamme Odyssey est confiée aux partenaires d'Altaroc, principalement des conseils en gestion de patrimoine, des Family Offices et des banques privées.

Si vous souhaitez investir dans les Millésimes de la gamme Odyssey, nous vous invitons à vous rapprocher de votre conseiller en gestion de patrimoine, de votre Family Officer ou de votre banquier privé. Toutefois, si vous n’avez pas de gestionnaire attitré, vous pourrez contacter directement l’équipe Altaroc en prenant rendez-vous directement sur le site à la section "Souscrire".

Les conditions de souscription auxquelles vous aurez accès seront identiques à celles proposées par votre gestionnaire.

L'investissement en Private Equity comporte des risques de liquidité et de perte en capital.

L'offre Altaroc

Le rythme de déploiement des Millésimes de la gamme Odyssey — qu’il s’agisse des fonds Odyssey ou Horizon — s’explique par une organisation d’investissement volontairement structurée et anticipée.

Tout d’abord, la sélection des fonds sous-jacents intervient dès la première année de vie du Millésime, et au plus tard au cours de l’année suivante. À l’inverse, de nombreux fonds de fonds étalent leur phase de sélection sur une période pouvant aller jusqu’à trois ans afin de construire leur diversification. Notre approche permet ainsi d’accélérer significativement la mise en portefeuille.

Ensuite, nous sélectionnons des gérants présentant eux-mêmes un rythme de déploiement soutenu, ce qui contribue à une mise au travail rapide des capitaux investis.

Enfin, nous nous engageons très en amont dans les fonds sélectionnés, ce qui permet à nos souscripteurs d’accéder à des Millésimes de la gamme Odyssey déjà largement investis au moment de leur souscription.

Cette combinaison — sélection rapide, gérants dynamiques et engagement anticipé — explique la vitesse de déploiement observée sur les Millésimes Odyssey.

Pour les Millésimes de la gamme Odyssey, il est possible de souscrire pour les prospects qui arrivent par le biais de notre site internet, lorsque ces derniers n'ont pas de conseiller en gestion de patrimoine, de Family Officer ou de banquier privé.

Ce canal de distribution n'est pas privilégié et nous investissons nos efforts marketing sur notre canal partenaire. Dans tous les cas, les conditions tarifaires pratiquées sont les mêmes que par le canal partenaire.

L'équipe Altaroc perçoit une rémunération issue du carried interest uniquement sur les 20% de co-investissements des fonds.

Par ailleurs, le carried-interest (ou honoraires de performance) n'est versé qu'à la condition que le fonds ait retourné aux investisseurs l'intégralité de leur engagement en cash.

L'investissement en Private Equity comporte des risques. Les performances passées ne préjugent pas des performances futures.

Pour plus de détails sur le carried interest, consultez le règlement du fonds.

Grâce à son réseau international, sa taille, sa réputation et sa capacité à prendre des engagements significatifs dans le futur, Altamir permet à Altaroc d’accéder aux fonds des gérants appartenant au premier quartile mondial.

Les meilleurs fonds mondiaux cherchent quant à eux à élargir leur base d'investisseurs traditionnels en s'ouvrant à des clients particuliers.

Ces fonds ont besoin de relais tels qu'Altaroc pour toucher cette nouvelle clientèle, qui ne peut pas être adressée de la même façon que les investisseurs institutionnels ou les Family Offices.

La technologie, la santé, les services B2B et le digital consumer sont les secteurs de croissance qui porteront la transformation de l’économie dans les années à venir et se caractérisent par leur résilience. Ainsi, l'équipe d'investissement d'Altaroc a développé une expertise particulièrement pointue dans ces secteurs.

Altaroc et Altamir sont toutes deux gérées et conseillées par la société Altaroc Partners.

Altaroc Partners SA est une société de gestion qui a été créée en 1972 par Maurice Tchenio, l’un des pionniers du Private Equity en France, c’est lui qui a notamment créé le concept des premiers FCPR et contribué à définir les standards de la profession sur son marché).

Altamir s’appuie sur les Millésimes Odyssey pour sa diversification géographique et sa diversification de gérants.

Altaroc s'appuie sur une équipe d’investissement très expérimentée, nos cinq experts cumulant plus de 100 ans d'expérience :

- Maurice Tchenio, Président et Co-fondateur, a fondé Apax en 1972, aujourd’hui devenu l’un des leaders mondiaux incontestés du LBO; il a participé à la création et au développement de l’industrie du Private Equity en Europe. Par ailleurs, dès 1995, il a créé Altamir, société de Private Equity cotée société de gestion spécialisée en capital investissement, cotée sur Euronext, pour donner accès au Private Equity de qualité institutionnelle aux particuliers.

- Frédéric Stolar, Managing Partner et Co-fondateur, a démarré en 1991 chez Apax avec Maurice Tchenio. Il a ensuite dirigé le pôle Services financiers chez Warburg Pincus Europe, un des plus gros fonds américains de Private Equity. En 2001, avec l’appui des familles Albert Frère et Paul Desmarais, il a co-fondé le fonds de Private Equity Sagard qu’il a dirigé pendant près de 20 ans.

- Louis Flamand, Chief Investment Officer, compte plus de 20 années d'expérience en fonds de fonds, Il a notamment été Responsable des Investissements Europe et Asie pour la société Metlife et Responsable Monde Private Equity pour UBS Private Bank,

- Dimitri Bernard, Directeur d'investissements, évolue depuis plus de 10 ans dans le monde du Private Equity. Il a été en charge de la sélection de fonds de Private Equity chez Indosuez ainsi que des fonds de fonds de Private Equity pour le compte d'Ardian.

- Eric Sabia, Directeur Financier a rejoint Altamir en 2016 en tant que Chief Financial Officer, puis Altaroc en 2021 où il occupe la même fonction.

La gamme Odyssey

Pour les Millésimes de la gamme Odyssey, Altaroc assure une rapiditité de déploiement nettement supérieure à celle des fonds de fonds classiques : en effet, l'intégralité des souscriptions dans les fonds sous-jacents est réalisée en moins de 12 mois, contre 3 à 4 ans pour un fonds de fonds classique.

De plus, dans la mesure où les fonds sous-jacents mettent en moyenne 4 ans à déployer les capitaux levés, le portefeuille de sociétés sous-jacentes est constitué en 3 à 4 ans, contre 7 à 8 ans pour un fonds de fonds classique.

La proposition de valeur d'Altaroc

Investir dans les gammes millésimées Altaroc, permet aux clients, en investissant dans plusieurs Millésimes, de se prémunir du risque macroéconomique.

L'investissement en Private Equity comporte des risques de liquidité et de perte en capital.

Les performances passées ne préjugent pas des performances futures.

Le Private Equity

Les investisseurs sont sollicités à mesure que les investissements sont réalisés par les fonds sous-jacents. Les appels de fonds sont essentiellement concentrés pendant la période d’investissement, soit les 4 à 5 premières années de la vie du fonds.

Des appels peuvent cependant être réalisés durant la période dite de post-investissement, pour financer les frais de gestion et/ou d’éventuels compléments d’investissements dans des sociétés du portefeuille.

Né aux États-Unis, le Private Equity (ou capital-investissement en français) s’est fortement développé au cours des 40 dernières années, d’abord auprès des institutionnels tels que les fonds de pension, les compagnies d’assurance, les caisses de retraite etc. qui ont souhaité investir dans des sociétés non cotées en déléguant la gestion de leurs investissements à des sociétés de gestion spécialisées. Il consiste en une opération par laquelle un investisseur achète des titres de sociétés non cotées qui recherchent des fonds propres.

Les sociétés de gestion accompagnent et/ou améliorent la performance des entreprises dans lesquelles elles prennent des participations. Les sociétés acquises sont accompagnées pendant une durée de 5 à 7 ans, en moyenne, puis cédées avec un gain en capital cristallisé à l’occasion d’une sortie en bourse ou d’une revente, soit à des groupes industriels, soit à d’autres fonds. Les entreprises accompagnées présentent généralement l’un des profils suivants :

- des sociétés non cotées en croissance,

- des sociétés dites "orphelines" ou des divisions sous-développées de grandes entreprises,

- des sociétés cotées dont le cours de bourse est sous-évalué ou dont le potentiel de croissance pourrait être mieux exploité par un actionnariat privé.

Le modèle du Private Equity peut s’appliquer à un large éventail de sociétés, quels que soient leur typologie, taille, secteur ou zone géographique. Les cas où le Private Equity génère une vraie valeur ajoutée sont nombreux, en particulier quand il s’agit pour les sociétés accompagnées de changer de dimension, de stratégie ou d’organisation.

Le carried interest se définit comme la participation aux bénéfices des équipes de la société de gestion du fonds de Private Equity, en fonction de la performance réalisée par le fonds. En général, cette participation correspond à 20 % des plus-values réalisées, à la condition que l'investisseur ait réalisé un TRI (Taux de Rentabilité Interne, ou "hurdle rate") annuel minimum de 8 % - dans la majorité des cas -, après prise en compte des frais de gestion.

Si le TRI minimum n’est pas atteint, aucun carried interest n’est dû.

Performances & risques de la classe d'actifs

L'investissement en Private Equity comporte des risques notamment de liquidité et de perte en capital. Découvrez les principaux risques liés à l'investissement en Private Equity dans notre page Performance et Risques du Private Equity.

Les performances du Private reposent sur un ensemble de leviers expliqué par Frédéric Stolar dans cette courte vidéo.

L'investissement en Private Equity comporte des risques de liquidité et de perte en capital. Les performances passées ne préjugent pas des performances futures

Des solutions conçues pour s’inscrire durablement dans les allocations institutionnelles.

Nous veillons à un alignement fort entre investisseurs, équipes de gestion et gérants sous-jacents. Nos solutions sont structurées pour accompagner les stratégies d’allocation long terme, en intégrant les contraintes de gouvernance, de liquidité et de pilotage du risque propres aux institutions.

Un processus rigoureux de sélection, de due diligence et de suivi, intégrant l’analyse des risques.

Chaque gérant est évalué selon des critères quantitatifs et qualitatifs exigeants, avec une attention particulière portée à la régularité des performances et à la robustesse du modèle opérationnel. Le suivi des investissements s’inscrit dans une logique de contrôle continu et de transparence adaptée aux standards institutionnels.

Une connaissance approfondie des cycles, des gérants internationaux et des leviers de création de valeur.

Notre équipe combine une expérience institutionnelle et une expertise dédiée au Private Equity. Nous analysons les dynamiques de marché, l’évolution des valorisations et les stratégies des gérants afin de permettre à nos partenaires d'intégrer le Private Equity de manière cohérente dans l'allocation globale de leurs clients.

Des stratégies portées par des gérants de référence, souvent difficiles d’accès en direct.

Nous sélectionnons des équipes reconnues pour la qualité de leur track record, leur discipline d’investissement et leur capacité à créer de la valeur sur plusieurs cycles. Notre positionnement permet d’accéder à des segments attractifs du Private Equity et à des opportunités généralement réservées à un nombre limité d’investisseurs.

L'investissement en Private Equity comporte des risques notamment de liquidité et de perte en capital. Découvrez les principaux risques liés à l'investissement en Private Equity dans notre page Performance et Risques du Private Equity.

Le montant minimum de souscription aux Millésimes de la gamme Odyssey (Odyssey FPCI, Horizon RAIF ou ELTIF) dépend à la fois :

- de la juridiction de souscription, et

- de la classification réglementaire de l’investisseur (client professionnel, semi-professionnel ou « well-informed investor »).

Pour les clients professionnels, le montant minimum de souscription est généralement fixé à 100 000 €, quelle que soit la juridiction dans les pays de commercialisation de la gamme Odyssey.

Pour les investisseurs semi-professionnels ou « well-informed », les montants minimums varient selon les juridictions, conformément au cadre réglementaire applicable :

- France, Suisse, Italie : 100 000 €

- Allemagne : 200 000 €

- Belgique : 250 000 €

Dans tous les cas, les montants engagés sont appelés progressivement sur une période de 5 ans.

À titre d’exemple, un engagement de 100 000 € correspond à un appel de fonds annuel de 20 000 €, réparti en deux versements de 10 000 €.

Nos équipes se tiennent à votre disposition pour confirmer le montant applicable à la situation de votre client, en fonction de son pays de résidence et de sa classification réglementaire.

Le rythme de déploiement des Millésimes de la gamme Odyssey — qu’il s’agisse des fonds Odyssey ou Horizon — s’explique par une organisation d’investissement volontairement structurée et anticipée.

Tout d’abord, la sélection des fonds sous-jacents intervient dès la première année de vie du Millésime, et au plus tard au cours de l’année suivante. À l’inverse, de nombreux fonds de fonds étalent leur phase de sélection sur une période pouvant aller jusqu’à trois ans afin de construire leur diversification. Notre approche permet ainsi d’accélérer significativement la mise en portefeuille.

Ensuite, nous sélectionnons des gérants présentant eux-mêmes un rythme de déploiement soutenu, ce qui contribue à une mise au travail rapide des capitaux investis.

Enfin, nous nous engageons très en amont dans les fonds sélectionnés, ce qui permet à nos souscripteurs d’accéder à des Millésimes de la gamme Odyssey déjà largement investis au moment de leur souscription.

Cette combinaison — sélection rapide, gérants dynamiques et engagement anticipé — explique la vitesse de déploiement observée sur les Millésimes Odyssey.

Oui. Les Millésimes de la gamme Odyssey — qu’il s’agisse des fonds Odyssey FPCI, Horizon RAIF ou ELTIF — sont référencés auprès de la quasi-totalité des assureurs-vie luxembourgeois.

Ce référencement permet leur intégration au sein de contrats d’assurance-vie luxembourgeois, sous réserve des conditions propres à chaque assureur et au profil réglementaire de l’investisseur.

Nos équipes peuvent vous accompagner afin de vérifier les modalités pratiques auprès de l’assureur concerné.

Les fonds de la gamme Odyssey (Odyssey FPCI, Horizon RAIF ou ELTIF) ne prévoient pas de fenêtres de liquidité pendant leur durée de vie.

Les parts ne peuvent donc pas faire l’objet d’une demande de rachat à l’initiative de l’investisseur avant l’échéance du fonds, y compris en cas de prorogation éventuelle, conformément à la documentation réglementaire.

Cette absence de liquidité intermédiaire est inhérente à la nature du private equity. Les capitaux sont investis dans des fonds eux-mêmes engagés sur des cycles d’investissement et de cession de long terme. Les distributions interviennent progressivement, au fil des cessions réalisées par les fonds sous-jacents.

L’investissement dans un Millésime de la gamme Odyssey doit ainsi être envisagé dans une perspective de long terme, correspondant à la durée de vie des fonds sous-jacents, généralement de 10 ans, pouvant être prorogée de 2 à 3 années supplémentaires.

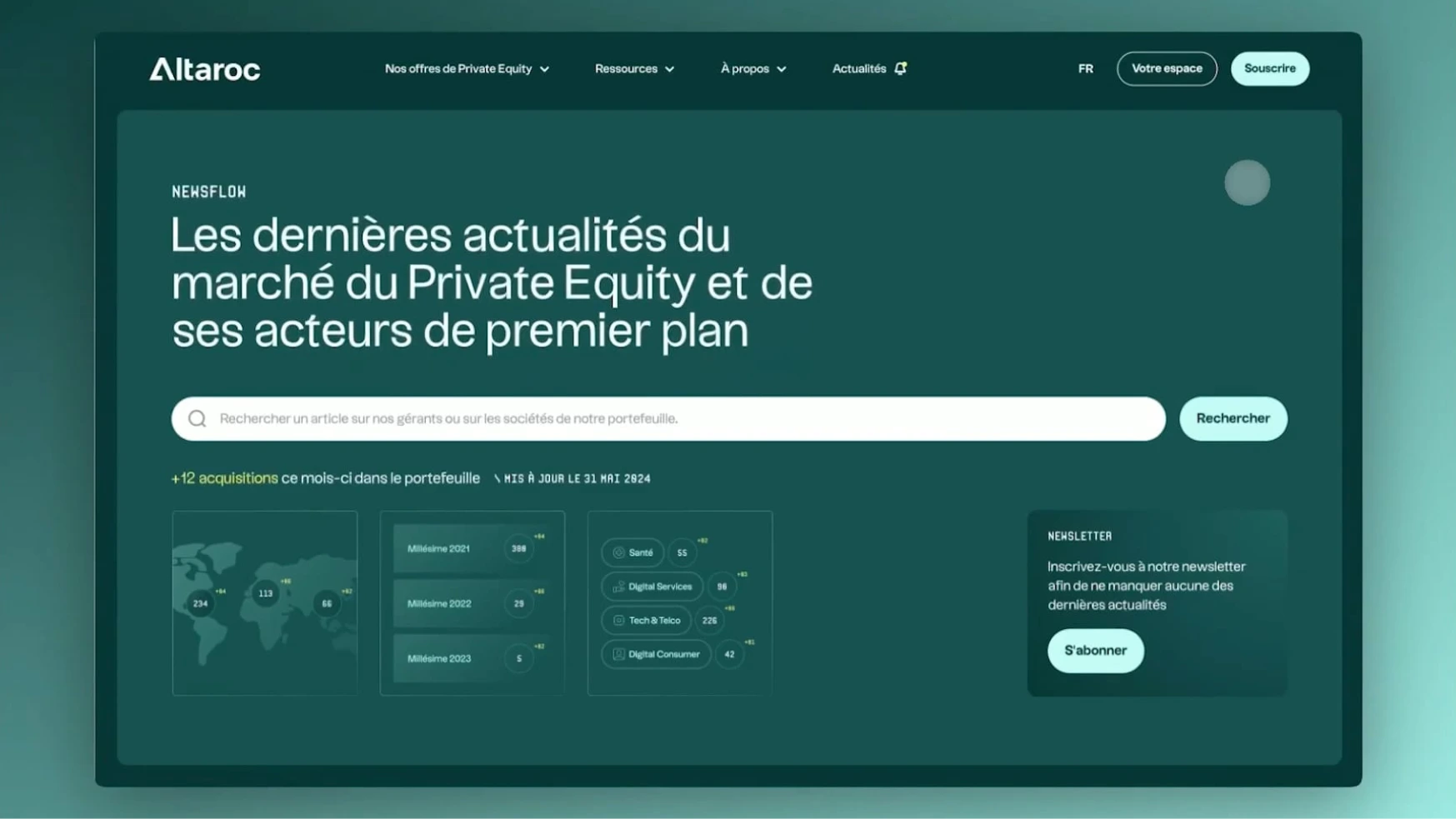

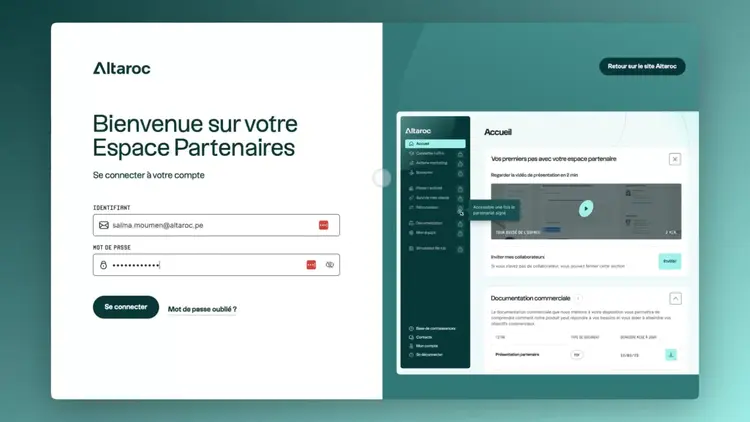

Pour les Millésimes de la gamme Odyssey, il est possible de souscrire pour les prospects qui arrivent par le biais de notre site internet, lorsque ces derniers n'ont pas de conseiller en gestion de patrimoine, de Family Officer ou de banquier privé.

Ce canal de distribution n'est pas privilégié et nous investissons nos efforts marketing sur notre canal partenaire. Dans tous les cas, les conditions tarifaires pratiquées sont les mêmes que par le canal partenaire.

A partir de 2023 et pour tous les Millésimes de la gamme Odyssey, les souscripteurs sont appelés à hauteur de 20% à la période de closing. Par la suite, les appels de fonds sont effectués deux fois an, à date fixe, pour un montant fixe de 10% du montant engagé à chaque échéance, soit un appel de fonds de 20% au total par an.

Il est à noter que les investisseurs qui signent leur bulletin de souscription dans les fonds de la gamme Odyssey après le premier closing doivent s’acquitter d’une prime de souscription à destination du fonds - cette pratique est usuelle dans tous les fonds de Private Equity.

Pour plus de détails sur le calcul de la prime de souscription, consultez le règlement du fonds.

Investir dans les gammes millésimées Altaroc, permet aux clients, en investissant dans plusieurs Millésimes, de se prémunir du risque macroéconomique.

L'investissement en Private Equity comporte des risques de liquidité et de perte en capital.

Les performances passées ne préjugent pas des performances futures.

La commercialisation des Millésimes de la gamme Odyssey est confiée aux partenaires d'Altaroc, principalement des conseils en gestion de patrimoine, des Family Offices et des banques privées.

Si vous souhaitez investir dans les Millésimes de la gamme Odyssey, nous vous invitons à vous rapprocher de votre conseiller en gestion de patrimoine, de votre Family Officer ou de votre banquier privé. Toutefois, si vous n’avez pas de gestionnaire attitré, vous pourrez contacter directement l’équipe Altaroc en prenant rendez-vous directement sur le site à la section "Souscrire".

Les conditions de souscription auxquelles vous aurez accès seront identiques à celles proposées par votre gestionnaire.

L'investissement en Private Equity comporte des risques de liquidité et de perte en capital.

L'équipe Altaroc perçoit une rémunération issue du carried interest uniquement sur les 20% de co-investissements des fonds.

Par ailleurs, le carried-interest (ou honoraires de performance) n'est versé qu'à la condition que le fonds ait retourné aux investisseurs l'intégralité de leur engagement en cash.

L'investissement en Private Equity comporte des risques. Les performances passées ne préjugent pas des performances futures.

Pour plus de détails sur le carried interest, consultez le règlement du fonds.

Grâce à son réseau international, sa taille, sa réputation et sa capacité à prendre des engagements significatifs dans le futur, Altamir permet à Altaroc d’accéder aux fonds des gérants appartenant au premier quartile mondial.

Les meilleurs fonds mondiaux cherchent quant à eux à élargir leur base d'investisseurs traditionnels en s'ouvrant à des clients particuliers.

Ces fonds ont besoin de relais tels qu'Altaroc pour toucher cette nouvelle clientèle, qui ne peut pas être adressée de la même façon que les investisseurs institutionnels ou les Family Offices.

La technologie, la santé, les services B2B et le digital consumer sont les secteurs de croissance qui porteront la transformation de l’économie dans les années à venir et se caractérisent par leur résilience. Ainsi, l'équipe d'investissement d'Altaroc a développé une expertise particulièrement pointue dans ces secteurs.

Pour les Millésimes de la gamme Odyssey, Altaroc assure une rapiditité de déploiement nettement supérieure à celle des fonds de fonds classiques : en effet, l'intégralité des souscriptions dans les fonds sous-jacents est réalisée en moins de 12 mois, contre 3 à 4 ans pour un fonds de fonds classique.

De plus, dans la mesure où les fonds sous-jacents mettent en moyenne 4 ans à déployer les capitaux levés, le portefeuille de sociétés sous-jacentes est constitué en 3 à 4 ans, contre 7 à 8 ans pour un fonds de fonds classique.

Les investisseurs sont sollicités à mesure que les investissements sont réalisés par les fonds sous-jacents. Les appels de fonds sont essentiellement concentrés pendant la période d’investissement, soit les 4 à 5 premières années de la vie du fonds.

Des appels peuvent cependant être réalisés durant la période dite de post-investissement, pour financer les frais de gestion et/ou d’éventuels compléments d’investissements dans des sociétés du portefeuille.

Altaroc et Altamir sont toutes deux gérées et conseillées par la société Altaroc Partners.

Altaroc Partners SA est une société de gestion qui a été créée en 1972 par Maurice Tchenio, l’un des pionniers du Private Equity en France, c’est lui qui a notamment créé le concept des premiers FCPR et contribué à définir les standards de la profession sur son marché).

Altamir s’appuie sur les Millésimes Odyssey pour sa diversification géographique et sa diversification de gérants.

Altaroc s'appuie sur une équipe d’investissement très expérimentée, nos cinq experts cumulant plus de 100 ans d'expérience :

- Maurice Tchenio, Président et Co-fondateur, a fondé Apax en 1972, aujourd’hui devenu l’un des leaders mondiaux incontestés du LBO; il a participé à la création et au développement de l’industrie du Private Equity en Europe. Par ailleurs, dès 1995, il a créé Altamir, société de Private Equity cotée société de gestion spécialisée en capital investissement, cotée sur Euronext, pour donner accès au Private Equity de qualité institutionnelle aux particuliers.

- Frédéric Stolar, Managing Partner et Co-fondateur, a démarré en 1991 chez Apax avec Maurice Tchenio. Il a ensuite dirigé le pôle Services financiers chez Warburg Pincus Europe, un des plus gros fonds américains de Private Equity. En 2001, avec l’appui des familles Albert Frère et Paul Desmarais, il a co-fondé le fonds de Private Equity Sagard qu’il a dirigé pendant près de 20 ans.

- Louis Flamand, Chief Investment Officer, compte plus de 20 années d'expérience en fonds de fonds, Il a notamment été Responsable des Investissements Europe et Asie pour la société Metlife et Responsable Monde Private Equity pour UBS Private Bank,

- Dimitri Bernard, Directeur d'investissements, évolue depuis plus de 10 ans dans le monde du Private Equity. Il a été en charge de la sélection de fonds de Private Equity chez Indosuez ainsi que des fonds de fonds de Private Equity pour le compte d'Ardian.

- Eric Sabia, Directeur Financier a rejoint Altamir en 2016 en tant que Chief Financial Officer, puis Altaroc en 2021 où il occupe la même fonction.

Les performances du Private reposent sur un ensemble de leviers expliqué par Frédéric Stolar dans cette courte vidéo.

L'investissement en Private Equity comporte des risques de liquidité et de perte en capital. Les performances passées ne préjugent pas des performances futures

Né aux États-Unis, le Private Equity (ou capital-investissement en français) s’est fortement développé au cours des 40 dernières années, d’abord auprès des institutionnels tels que les fonds de pension, les compagnies d’assurance, les caisses de retraite etc. qui ont souhaité investir dans des sociétés non cotées en déléguant la gestion de leurs investissements à des sociétés de gestion spécialisées. Il consiste en une opération par laquelle un investisseur achète des titres de sociétés non cotées qui recherchent des fonds propres.

Les sociétés de gestion accompagnent et/ou améliorent la performance des entreprises dans lesquelles elles prennent des participations. Les sociétés acquises sont accompagnées pendant une durée de 5 à 7 ans, en moyenne, puis cédées avec un gain en capital cristallisé à l’occasion d’une sortie en bourse ou d’une revente, soit à des groupes industriels, soit à d’autres fonds. Les entreprises accompagnées présentent généralement l’un des profils suivants :

- des sociétés non cotées en croissance,

- des sociétés dites "orphelines" ou des divisions sous-développées de grandes entreprises,

- des sociétés cotées dont le cours de bourse est sous-évalué ou dont le potentiel de croissance pourrait être mieux exploité par un actionnariat privé.

Le modèle du Private Equity peut s’appliquer à un large éventail de sociétés, quels que soient leur typologie, taille, secteur ou zone géographique. Les cas où le Private Equity génère une vraie valeur ajoutée sont nombreux, en particulier quand il s’agit pour les sociétés accompagnées de changer de dimension, de stratégie ou d’organisation.

Le carried interest se définit comme la participation aux bénéfices des équipes de la société de gestion du fonds de Private Equity, en fonction de la performance réalisée par le fonds. En général, cette participation correspond à 20 % des plus-values réalisées, à la condition que l'investisseur ait réalisé un TRI (Taux de Rentabilité Interne, ou "hurdle rate") annuel minimum de 8 % - dans la majorité des cas -, après prise en compte des frais de gestion.

Si le TRI minimum n’est pas atteint, aucun carried interest n’est dû.

.webp)

.jpeg)

.jpeg)

.jpeg)

.jpeg)

.jpeg)

.jpeg)

.webp)

.jpeg)

.jpeg)

.jpeg)

.jpeg)

.jpeg)

.jpeg)

.jpeg)

.jpeg)

.jpeg)

.jpeg)

.jpeg)

.jpeg)

.jpeg)

.jpeg)

.jpeg)

.webp)

.webp)

.webp)

.jpeg)

.webp)