L'analyse de Louis Flamand, Chief Investment Officer d'Altaroc sur l'environnement du Private Equity au 1er trimestre 2025

Sources : Pathway Capital 1Q25 Environment Report, Mergermarket, Pitchbook Data

Un choc protectionniste mondial

L’annonce par l’administration Trump de l’instauration de nouveaux tarifs douaniers sur l’ensemble des importations américaines (10 % en moyenne, et jusqu’à 145 % sur certains flux en provenance de Chine) a provoqué une forte correction des marchés financiers. En quatre jours, près de 10 000 milliards de dollars de capitalisation boursière se sont évaporés à l’échelle mondiale. Le FMI a revu à la baisse ses prévisions de croissance pour 2025 : 1,8 % pour les États-Unis et 2,8 % pour le monde.

Face à ce choc, les banques centrales ont adopté une posture plus accommodante, initiant un assouplissement monétaire progressif, dans un contexte de reflux de l’inflation. Le dollar a perdu plus de 9 % depuis le début de l’année. L’effet de ces mesures reste cependant incertain sur l’investissement à court terme, en raison d’un climat politique et économique volatil.

Résilience relative du Private Equity

Malgré cette instabilité, l’industrie du Private Equity fait preuve de résilience, notamment grâce à sa faible exposition directe aux secteurs les plus sensibles aux importations. Les sociétés orientées services représentent environ 50 % de la valeur des portefeuilles de Private Equity, soit presque le double de leur exposition dans le S&P 500. Depuis la pandémie, beaucoup de GPs ont aussi diversifié leurs chaînes d’approvisionnement. Beaucoup de GPs ont commencé à mettre en œuvre des stratégies d’optimisation opérationnelle (pricing power, contractualisation fournisseurs, reshoring partiel).

La sélectivité accrue du marché se reflète dans la baisse de 21 % du nombre de transactions de fonds de Private Equity par rapport à T1 2024 (2 210 deals au T1 2025). La valeur totale des cessions a en revanche augmenté grâce à deux transactions hors normes : la vente de Wizpar par plusieurs fonds (dont Insight Venture Partners) à Google (32 Md$) ou celle de Worldpay par le fonds nord-américain GTCR à Global Payments (24,3 Md$) -deux actifs de qualité qui ont trouvé preneur auprès d'acquéreurs stratégiques. Ainsi, la valeur cumulée des sorties via M&A a atteint 205Md$, son plus haut niveau depuis 2022.

États-Unis : momentum tempéré

Le marché buyout américain a enregistré une activité robuste au T1 2025 avec 82,9 Md$ d’investissements, soit une hausse de 36 % par rapport au T1 2024, selon LSEG Data & Analytics. Cette performance masque néanmoins une fragilité croissante, avec une chute de 11 % du nombre de transactions (61 deals vs 83 au T1 2024), et un fort recentrage sur les transactions de grande envergure : 87 % de la valeur totale du trimestre provient de deals large-cap, soit le pourcentage le plus élevé depuis 2007.

Les transactions de type take-private sont restées dynamiques : quatre des dix plus gros deals du trimestre sont des retraits de la cote, dont l’acquisition de Walgreens par Sycamore Partners pour 23,7 Md$, représentant à elle seule près de 30 % de la valeur totale.

Les multiples de valorisation restent soutenus: le prix moyen d’acquisition s’établit à 11,7x l’EBITDA, en progression par rapport à 2024 (10,9x - Source : Pitchbook LCD). Le financement reste stable avec un levier médian à 5,2x EBITDA et une contribution equity en légère baisse (46,3 %, contre 48,2 % en 2024).

Le secteur de la santé domine (29 % de la valeur totale), suivi de la technologie (26 %), des services industriels (23 %)et des médias/entertainment (8 %). La consommation et les services financiers, traditionnellement exposés à l’importation, ne représentent chacune que 1 % des volumes - un niveau historiquement bas.

En matière de sorties, les États-Unis concentrent certaines des plus grandes opérations de ce début d’année dont les ventes de Wiz et Worldpay évoquées dans le paragraphe précédent.

Les fonds de Private Equity disposent encore de plus de 1 000 Md$ de capital non investi (« dry powder »), dont 250 Md$ détenu par des fonds qui ont déjà dépassé leur troisième année de vie. Ce capital doit mécaniquement être investi dans un horizon relativement court (généralement sous 2 à 3 ans), sous peine de pénaliser les rendements nets des fonds pour les investisseurs (LPs), qui continuent à payer des frais de gestion. Cette pression temporelle contribue à maintenir une dynamique d’investissement, même en période incertaine.

Principaux deals buyout annoncés aux États-Unis au T1 2025 :

.png)

Principales sorties buyout annoncées aux États-Unis au T1 2025 :

.png)

Europe : un ajustement brutal

Le marché européen des buyouts a connu une forte contraction au T1 2025, avec une baisse de 38 % en valeur par rapport au trimestre précédent (26,7 Md€) qui avait été particulièrement actif. Le recul est de 19 % par rapport à la moyenne trimestrielle sur cinq ans (32,9 Md€). Le segment mid-market est particulièrement affecté : il ne représente que 16 % des volumes du trimestre, soit la troisième part la plus faible depuis 2007.

La région DACH (Allemagne, Autriche,Suisse) a été la plus active du continent, concentrant 41 % de l’activité — un niveau exceptionnel, proche des records historiques. Le crédit high-yield européen reste accessible, avec 20,7 Md€ d’émissions au T1, bien que les spreads se soient tendus en fin de trimestre (hausse des spreads sur les obligations BB-rated à partir de mars).

Parmi les opérations phares : le carve-out de la division santé grand public de Sanofi (Opella Healthcare) parCD&R pour 8,0 Md€, l’acquisition d’Apleona pour 4,0 Md€ par Bain, et la prise de contrôle de Viridium (3,5 Md€).

Principaux deals buyout annoncés en Europe au T1 2025 :

.png)

Principales sorties buyout annoncées en Europe au T1 2025 :

Asie: repli généralisé

Le marché asiatique affiche une chute de 70 % de la valeur des deals par rapport au T4 2024, à 14,0 Md$, avec seulement 908 opérations (-46 % sur un an). Cette baisse s’explique notamment par l’absence de transactions large-cap, en fort contraste avec la reprise observée en 2024. Le Japon résiste, avec deux carve-outs notables portés par Bain. L’Inde tire son épingle du jeu avec une hausse de 21 % du nombre de transactions, même si les volumes (valeur totale de transactions) reculent légèrement. À l’inverse, la Chine reste engluée dans un marasme prolongé.

Les IPOs sur le continent sont également en baisse, avec 171 introductions pour seulement 8,6 Md$ levés (–49 %par rapport au trimestre précédent).

Principaux deals buyout annoncés en Asie au T1 2025 :

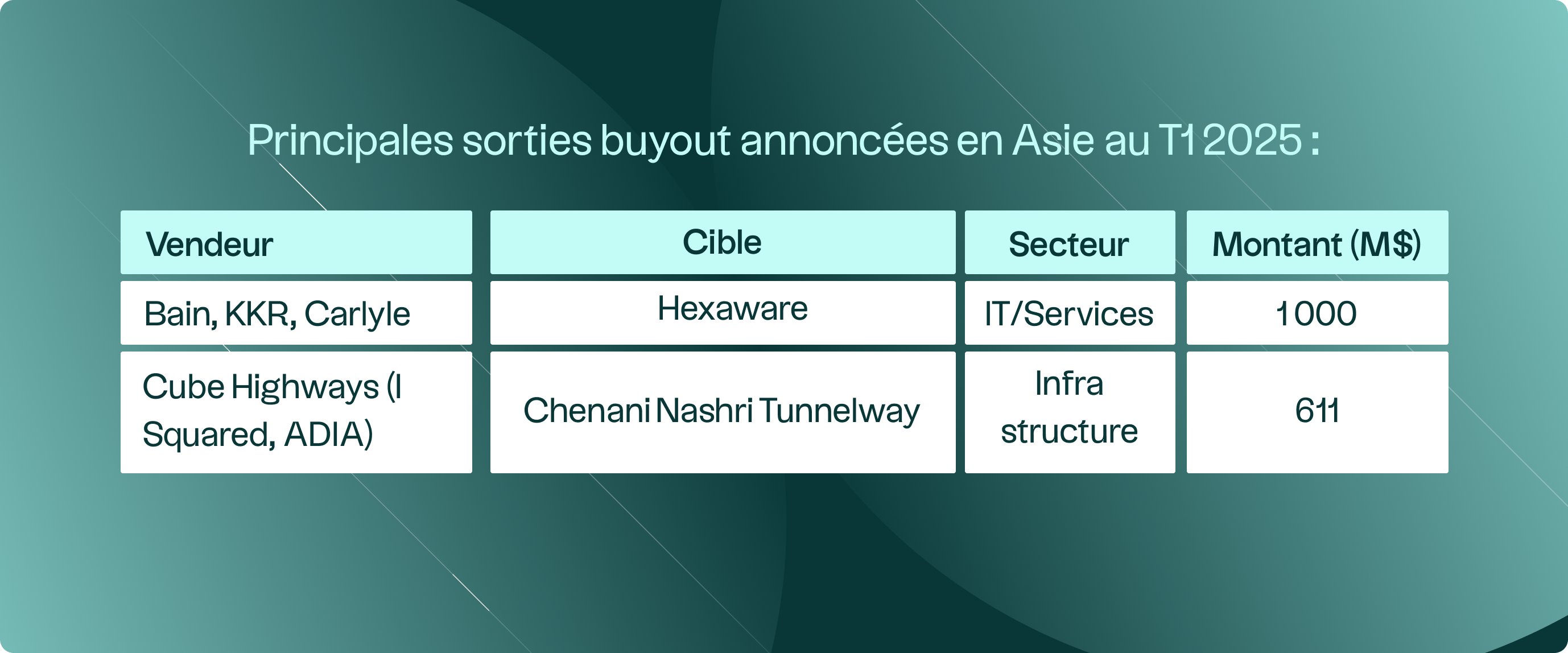

Principales sorties buyout annoncées en Asie au T1 2025 :

IPOs et marché secondaire

Les marchés des introductions en bourse (IPO) sont également restés atones au cours du trimestre, pénalisés par la baisse des valorisations sur les marchés actions cotés et par une volatilité accrue. Seules huit entreprises soutenues par des fonds de private equity ont été introduites en bourse aux États-Unis pendant le trimestre, levant 4,3 milliards de dollars, un montant conforme à la moyenne trimestrielle observée en 2024. Le trimestre a toutefois été marqué par deux opérations notables : l’introduction en bourse de CoreWeave (infrastructure cloud) pour 1,5 milliard de dollars fin mars, et celle de SailPoint Technologies (cybersécurité, soutenue par ThomaBravo) pour 1,4 milliard de dollars à la mi-février.

Conformément à la tendance des marchés publics dans leur ensemble, la performance boursière post-IPO des nouvelles sociétés soutenues par des fonds de private equity s’est détériorée en fin de trimestre, avec un rendement moyen de –4 % entre l’IPO et la fin du trimestre. De nombreuses opérations prévues ont été reportées en avril. La volatilité accrue, notamment liée aux tensions commerciales et aux droits de douane, pèse fortement sur les espoirs de reprise du marché des IPOs aux États-Unis en 2025. Plusieurs introductions en bourse planifiées, y compris celles de sociétés emblématiques comme Klarna ou StubHub, ont été repoussées en attendant un retour à une stabilité suffisante.

En parallèle, les opérations dites « GP-led » continuent de se développer comme alternative aux sorties classiques. Elles permettent à un gestionnaire de fonds (« General Partner », ou« GP ») de prolonger la détention d’un ou plusieurs actifs en les transférant dans un nouveau fonds, appelé « fonds de continuation ». Les investisseurs du fonds initial peuvent alors choisir : soit récupérer leur argent immédiatement, soit rester investis dans la nouvelle structure. Ce type d’opération représente aujourd’hui près de la moitié du marché secondaire, et s’impose comme un outil clé pour gérer activement les portefeuilles dans un contexte de sorties plus complexes.

Le maintien de la pression sur les distributions et la volatilité persistante sur les marchés cotés renforcent l’attrait de ces structures, à la fois pour les GPs en quête de temps additionnel pour maximiser la création de valeur, et pour les LPs qui y voient une source partielle de liquidité.

La tendance devrait se poursuivre en 2025, avec un nombre croissant de GPs utilisant ce mécanisme pour prolonger la détention de leurs meilleurs actifs dans un environnement où les options de sortie traditionnelles restent limitées.

Fundraising: concentration extrême et polarisation du marché

Les levées de fonds buyout ont baissé de 41 %au T1 2025, à 34,9 Md$, leur plus bas niveau depuis fin 2015. Cela s’explique principalement par l’absence de clôtures de très grands fonds ce trimestre. Cette situation devrait s’inverser dans les mois à venir : plusieurs grands acteurs comme KKR, Thoma Bravo ou Clearlake sont en phase avancée de levée, avec des cibles entre 15 et 24 Md$ par fonds. Une fois clos, ces véhicules pourraient fortement réactiver le volume global de fundraising.

Les perspectives pour le marché du fundraising en 2025 dépendront vraisemblablement d’un redressement durable du marché des fusions-acquisitions, qui pourrait atténuer la crise de liquidité que traversent certains investisseurs institutionnels et inciter les gérants à revenir sur le marché avec de nouveaux véhicules. La combinaison d’une baisse des marchés actions cotés et d’un niveau de distributions réduit pourrait en revanche générer des contraintes de type « effet dénominateur » pour certains LPs, accentuant encore la concurrence dans un environnement de levée de fonds déjà tendu. En effet, "l’effet dénominateur" est un phénomène qui peut freiner les nouveaux engagements des investisseurs institutionnels : lorsque la part des actifs non cotés (comme le Private Equity) augmente mécaniquement dans un portefeuille du fait d’une baisse des marchés cotés, ces institutions doivent temporairement freiner leurs nouveaux engagements pour respecter leurs allocations cibles.

Conclusion

L’environnement du premier trimestre 2025 a été marqué par une résurgence des risques géopolitiques et une forte volatilité des marchés. Dans ce contexte incertain, les actifs de très grande qualité, dans des secteurs défensifs comme le Logiciel ou la Santé, suscitent toujours un intérêt soutenu de la part des investisseurs. Pour les gérants capables de bâtir de tels actifs de très grande qualité, les sorties continuent à être fluides, avec un intérêt constant et croissant des industriels.

Il ne faut aussi pas perdre de vue que le Private Equity est par nature une stratégie d’investissement de long terme. Comme l’ont démontré les deux dernières décennies, marquées par des épisodes de crise majeurs — 2001, 2008, 2020 —, l’industrie a toujours su rebondir, adapter ses modèles, saisir des opportunités contre-cycliques, et générer de la valeur. Les blocages actuels dans les marchés primaires, les levées de fonds ou les sorties ralenties ne sont pas inédits : ce sont des mécanismes organiques qui régulent naturellement les excès de certaines phases du cycle. À moyen terme, ces conditions peuvent créer un point d’entrée favorable : les valorisations se normalisent, la concurrence sur les transactions diminue, et les gestionnaires de qualité continuent d’opérer dans un cadre actif, discipliné et opportuniste. L’industrie du Private Equity a montré à maintes reprises qu’elle savait transformer les périodes de tension en moteurs de performance future.

%2520(1).webp)

.png)